此前在新冠疫情、极端气候等多种因素的叠加影响下,芯片供应链出现紊乱,全球范围内迎来芯片短缺危机,出现了一芯难求、一颗芯片加价数百倍的现象。

然而,随着芯片厂商扩产、消费电子产品需求暴跌,芯片行业出现供需反转,甚至多款芯片价格出现雪崩。近日,“多款芯片价格雪崩”“部分芯片价格骤降90%”等话题登上热搜。

搜狐科技从电子元器件采购平台上了解到,去年缺芯浪潮中遭到爆炒的多款芯片,已经有跳水式的跌价。以恩智浦一款热销MCU芯片(型号:FS32K144HAT0MLHT)为例,价格曾一度从30元暴涨近20倍至585元,不过目前已回落80%至130元左右。

全球半导体芯片销售额仍呈现上涨趋势,不过增速已然放缓。美国半导体行业协会(SIA)最新数据显示,6月份全球半导体芯片销售额同比增长13.3%,低于5月份的18%,已经是连续第六个月出现放缓。

“从今年二季度开始,整体可以明显感觉到不缺货了。”群智咨询(Sigmaintell)副总经理兼首席分析师陈军告诉搜狐科技,芯片市场的供需已经发生反转,此前所谓的“芯片荒”已经不复存在。

炒得最厉害的跌得最惨

搜狐科技了解到,目前芯片市场已经出现了部分产品价格暴跌的现象。那些炒得最厉害的芯片,往往跌得就越惨。

意法半导体L9369-TR型芯片,曾是芯片荒中的炒作典型案例。作为博世ESP系统(车身电子稳定系统)的核心芯片,L9369-TR价格一度上涨超100倍至3500元。

搜狐科技从渠道商了解到,最近该芯片仍紧缺,但价格已经回落,“660元一颗,含税。”

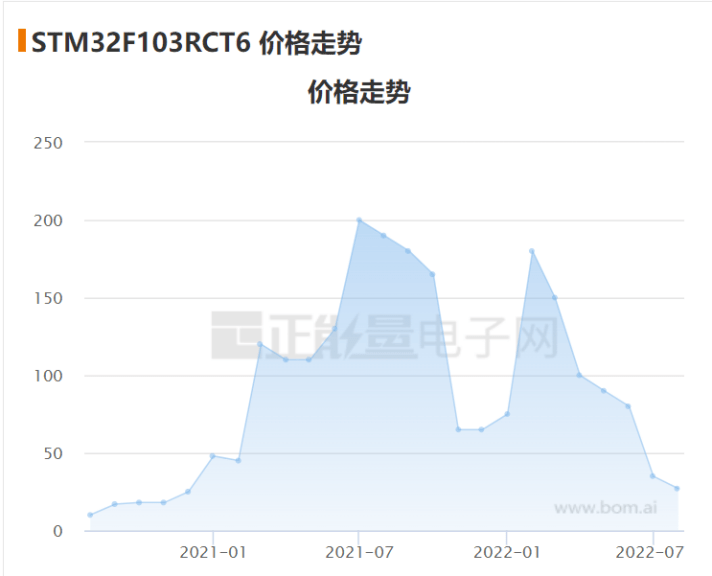

搜狐科技在某采购平台看到,某热门通用消费类MCU芯片(型号为STM32F103RCT6)去年价格高点达200元,现在已经下滑86.5%至27元。

德州仪器电源管理芯片(型号为TPS61021ADSGR)主要应用于IoT等设备,价格也从去年5月份价格高点45元一路下滑至3元,降幅超过90%。

据了解,目前价格出现波动的芯片主要集中于消费电子领域,包括驱动芯片、存储芯片、消费类MCU、CPU、GPU等多类芯片。

陈军指出,包括存储、图像传感器、套片在内的消费类芯片,已经从二季度开始慢慢下滑。对比去年高点,目前下降幅度至少有15~20%。“并且价格下滑可能持续至明年二季度。”

他表示,制程越成熟、产能越多的芯片,下降幅度会越大。比如显示驱动芯片的价格下降幅度非常大,同比去年可能会超过20%。

事实上,此前在市场的炒作下,芯片价格数百倍的上涨的幅度已远超实际价值,而目前所谓的“雪崩”,其实也只是这些“暴涨”的芯片回到了正常的价格区间。

从“芯片荒”到“需求荒”,行业进入下行周期

半导体行业具有周期性波动的特点,往往会在4-5年左右的时间内历经从繁荣到衰落的一个周期。在历经了近两年的高歌猛进之后,芯片行业正逐步回归理性。

整体来看,芯片行业目前已经进入下行周期,从“芯片荒”转向“需求荒”,一芯难求、一颗芯片加价数百倍的现象成为“过去式”,整体供需相对平衡。

为何芯片短缺的问题逐渐缓解?从需求端来看,在疫情、战争、通货膨胀等多方面因素影响下,全球经济增长放缓,消费动力不足,尤其是PC、手机等消费电子产品出货量出现普遍下滑。

从供给端来看,近两年台积电、三星、中芯国际等芯片厂商不断扩充产能。据分析机构Knometa Research,2021年IC制造商增加8.6%的产能来应对普遍的短缺,这是自2008年以来的最高水平。据《世界晶圆厂预测报告》中统计,2021、2022年全球新建29座晶圆厂。

作为芯片制造代工龙头,二季度中芯国际净利润下降25%,而此前一季度其净利上涨幅度曾高达180%。中芯国际联合首席执行官赵海军表示,今年上半年,集成电路产业链受到全球经济放缓周期和半导体市场下行周期的双重影响,市场有一些恐慌情绪和不确定性,部分产业链环节出现"速冻急停"的极端反映。

“可能厂商昨天还要求一个月1万片,第二天可能就会跟你讲能不能现在都停下。”赵海军指出,出现“速冻急停”主要是因为,如果终端需求下滑,厂商将减少从芯片设计商的拿货,而芯片设计商将急于清理库存,甚至会叫停代工厂,这个过程中由此产生了“放大倍数”。

目前半导体产业链库存处于高位,尤其是消费类半导体去库存压力增大。数据显示,全球近2350家芯片相关的上市制造公司一季度库存金额比2021年年底暴增约970亿美元,库存剩余量和增量皆创10年来新高。以手机芯片巨头高通为例,其季度库存在二季度创下新高,库存同比增长73%,库存周转天数达到87.9 天。

在芯片行业进入下行周期的情况下,芯片巨头已经开始了一些收缩动作。

存储芯片巨头美光科技表示,因需求疲弱决定在6月底前开始减产,并预计明年Q1营收和利润率显著环比下降。“市场逆转令美光措手不及。”

晶圆代工厂台积电在财报会上表示,今年的扩张支出可能较最初预期削减至多9%。芯片制造商SK海力士考虑将2023年资本支出削减约四分之一至16万亿韩元(约合122亿美元)。

芯片需求结构性分化

需要注意的是,芯片行业还存在两种类型的结构性不平衡,分别是消费级和非消费级,成熟制程和先进制程。

消费级芯片主要应用于手机、电脑等消费电子产品。非消费类芯片主要包括车规级芯片、工业控制类芯片。陈军指出,“目前,消费类芯片已经发生反转不缺货了,但非消费类芯片,尤其是汽车芯片仍处于供应相对偏紧的状态。”

而从制程工艺来看,陈军认为成熟制程芯片供过于求,先进制程供需相对紧俏。比如台积电的4nm\5nm产品需求仍然会受到苹果等高端品牌需求的带动,价格持稳甚至是上调。

招商证券认为,当前半导体需求端结构分化仍然明显,以手机、PC 为代表的消费类需求仍显疲软,汽车、服务器、光伏等细分需求相对稳健。

消费电子是半导体最大的应用领域。然而今年上半年以来,在战争、通货膨胀、国内疫情封控等众多因素的影响下,上半年消费电子产品出货量跌幅远超业内预期。

Canalys的报告显示,一季度全球智能手机出货量同比下降11%,二季度下滑9%;全球PC(包括平板电脑)一季度出货量同比下降3%;二季度下降14%。

大部分手机、PC品牌已下调年度出货目标。根据供应链消息,联想、惠普,以及宏碁、华硕等PC厂商平均下调幅度达20%以上。据日经亚洲报道,中国三大手机品牌厂小米、OPPO、vivo已通知供应商,未来几季将砍单约二成。

手机芯片厂商联发科下调全年业绩成长幅度,由原来的20%下调为17%至19%。在最新的二季度财报中,英特尔PC芯片部门销售额骤降25%至77亿美元,远低于平均预期。AMD表示PC业务收入的下滑超出预期,并称PC市场的压力将持续到第四季度。

IDC中国高级分析师郭天翔告诉搜狐科技,手机市场销量的下行,再加上过去两年各手机厂商大量囤积的物料,造成今年各家手机厂商其实一直都处于一个清库存的过程。目前供应链策略相对都比较保守,在观望下半年市场流速决定未来的出货计划。

芯片短缺致汽车减产300万辆,有厂商仍在囤货

与消费类芯片需求走弱不同,汽车芯片仍处于相对紧缺的状态。

“缺少的都是价格便宜的芯片。”5月26日,小鹏汽车创始人何小鹏发布“可达鸭”跳舞视频,鸭子挥舞着两个旗帜,上面写着:“紧急寻找”和“芯片”。6月底,梅赛德斯-奔驰CEO康林松表示,预计芯片短缺问题会持续到2023年。

根据汽车行业数据预测公司AutoForecast Solutions(以下简称为AFS)的最新数据,截至8月14日,由于芯片短缺,今年全球汽车市场累计减产量约为299.73万辆。AFS预测,到今年年底,全球汽车市场累计减产量将攀升至383.62万辆。

从需求端来看,汽车电子是半导体下游领域需求增长最快的市场。乘联会数据显示,2022年世界新能源乘用车1-6月销量达到421万辆,同比增长71%。并且,由于汽车智能化、网联化的需求,汽车对芯片需求暴涨。中国汽车工业协会预测称,2022年每辆传统燃油车的芯片数量达934颗,新能源汽车的平均芯片数量则高达1459颗。

与消费级芯片不同,车规级芯片面对更为苛刻的应用环境,可靠性、安全性要求极其严格。由于车规级芯片研发周期比较长,同时利润也不如消费级芯片高,代工厂更愿意把产能优先安排给消费级芯片。陈军指出,即使半导体晶圆厂目前有产能,也需要一两年甚至更长的时间去切换。

汽车芯片大致可以分为主控芯片、MCU功能芯片、功率芯片、存储芯片等,目前IGBT功率芯片是最为紧缺的品类。有车企表示,能够生产多少辆车,主要取决于IGBT功率芯片有多少的供应量,有的IGBT功率芯片的交付周期已经长达50周以上。

不过,芯谋研究总监王笑龙告诉搜狐科技,即使是汽车芯片,供需也算不上非常紧缺,只不过是因为厂商还在囤货。“囤的主要是功率芯片、模拟芯片、MCU。对于成本占比低、生命周期长的芯片,厂商越能容忍高库存。”